就業數市拆解

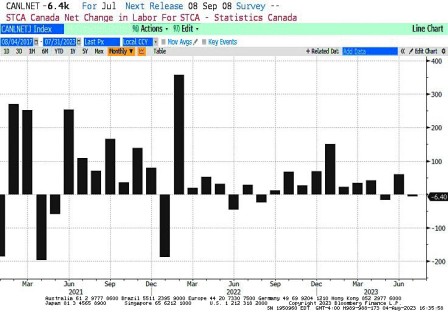

美國7月份就業數字增長187,000分,預期200,000分;失業率由3.6%下降至3.5%;平均時薪按年計+4.4%,預期+4.2%;按月計+0.4%,預期+0.3%。平均工周34.3小時,預期34.4。製造業就業下降2,000分,預期加5,000分。7月份就業增長是2020年12月以來最低,也是連續兩個月數字低於經濟師預期,過去兩個月的就業數字也下調49,000分。不過失業率下降以及平均時薪上升對通脹不利。

就業數字的信息比較混雜,可以看好也可以看淡,市場的反應也是反覆,債券先跌後升,中間過程也是上落。市場的一些看法是就業數字有放慢跡象,平均時薪雖然上升,但是由於平均工時下跌,所以整體收入下降,對通脹影響有限。

掉期市場沒有大變動,年底前加息的機會率輕微下降,現在市場估計再加一次息的機會大概是44%,意思就是差不多一半一半。

債息下降,美元下跌,股市先升後跌。整體情況是市場反覆,大局沒有變化,因此是一個低買高沽的買賣市(這包括股匯債市)。能源股、酒店、飛機製造、房屋建造、交易所、貴金屬是上升界別。軟件股有升有跌。公用股及網上地產代理跌幅較大。蘋果下跌4.8%(見圖)自然影響指數。

對於債市,美國銀行認為七月聯儲局會議並無實質性改變觀點,繼續相信應該沽售2024年初減息的看法,建議使用2023年12月和2024年3月利率曲線拉斜作為工具;因為聯儲局加息,繼續持有低於比重的短期債券,傾向持有長期債券長久期,在10年債券3.25至3.75%區域戰術性地買入,當接近4%時增加長久期;聯儲局加息會使到利率曲線平坦,當(一)核心通脹按月計下降至0.1至0.2%,(二)勞工市場軟化,(三)聯儲局過早停止加息的時候開曲線拉斜交易;看好實質長期債券息率。

摩根大通維持中性,中期利率接近公允值但最近的客戶調查顯示長久期仍然偏長,是5至10年來最長水平;繼續持有10年30年曲線拉斜交易作為中線部署,但也承認直至市場確認聯儲局真的暫停,這個策略可能並不令人滿意;12年至17年長期債券比較貴,20年債券相對於曲線則比較便宜;建議3.5% 2039年2月和3.75% 2043年11月國庫債券拉平交易。

基於他們對通脹前景的看法,高盛預期美國聯儲局很有可能已經完成了加息周期的最後一次加息;聯儲局主席鮑威爾澄清央行政策利率和資產負債表的同時下調是正常法,高盛認為這會支持更高的定期溢價。

花旗銀行相信日本央行的政策調整對美國債券影響有限,在聯儲局7月會議之後是戰術性交易環境,長線而言,繼續喜歡透過實質利率買入長久期,同時沽空波幅;利率曲線很嘈雜,他們基本上是曲線拉斜陣營,但如果就業數字強勁,會見到2年10年債券曲線拉平。